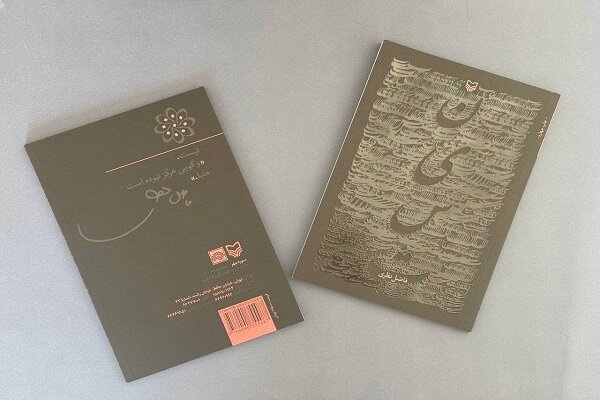

مجموعه شعر «نیست» به چاپ ششم رسید

ارتباط فردا: هشتمین کتاب شعر فاضل نظری با عنوان «نیست» که نهم اسفندماه سال ۱۴۰۳ در سالن اصلی پردیس سینمایی آزادی رونمایی شده بود، در مدت یکماه به چاپ ششم و شمارگان ۱۵ هزار نسخه رسید.

این مجموعهشعر، شامل ۴۱ غزل از تازهترین سرودههای این هنرمند با مضامین عاشقانه و اجتماعی است که در ۸۸ صفحه و بهای ۱۷۵ هزار تومان توسط انتشارات سوره مهر به چاپ رسیده است.

در کتاب «نیست»، شاعر با تکیه بر بیان موجز، زبان آهنگین و تصاویر بدیع، مفاهیم والایی از عشق، رنج، فراق و امید را به تصویر کشیده است. اشعار فاضل نظری در این مجموعه همانند آثار قبلیاش، از پیچیدگیها دور نگه داشته شده و نیازی به شرح و بسط اضافی ندارند؛ ویژگیای که سبب محبوبیت اشعار او میان مخاطبان شده است.

یکی از غزلیات کتاب «نیست» را در ادامه میخوانیم؛

اوقات تلخ و وضع خراب و هوا پس است

من تاب قهر یار ندارم بگو بس است

رعنا بُتی که آب و گل آفرینشش

از چشمهای مبارک و خاکی مقدس است

ای جان بر لب آمده لبهای دوست را

آرامتر ببوس که این غنچه نورس است

آشفتهخاطرش مکن ای پیک و بازگرد

حتی مگو که نامه به خط فلانکس است

زندانی امیدم و میدانم این قفس

هر قدر هم بزرگ شود باز محبس است

لازم نبود نام خودت را بیاوری

فاضل همین که شعر تو را بشنود بس است

شعرهای فاضل نظری مخاطبانی در هر دو گروه عام و خاص دارد و سرودههایش در بین اقشار مختلف مردم محبوب است. تمایل به کوتاهسرایی سبب بیشتر خواندهشدن شعرهایش شده و این امر بر میزان محبوبیت آثارش افزوده است.

پیش از این، هفت عنوان کتاب با نامهای «گریههای امپراتور» (۱۳۸۳)، «اقلیت» (۱۳۸۵)، «آنها» (۱۳۸۸)، «ضد» (۱۳۹۲)، «کتاب» (۱۳۹۵)، «اکنون» (۱۳۹۷) و «وجود» (۱۴۰۰) از این شاعر منتشر شده است.

این شاعر افتخاراتی نیز همچون «جایزه کتاب سال شعر جوان» در سال ۱۳۸۴، «جایزه قلم زرین» در سال ۱۳۹۲ و «جایزه کتاب سال جمهوری اسلامی ایران» در سال ۱۳۸۷ را کسب کرده است.